Il decreto "Blocca cessioni" n.11 del 16 febbraio 2023 è Legge

Vediamo insieme, ed in sintesi rispetto ad un nostro precedente articolo (che trovate cliccando qui) che lo tratta in maniera più dettagliata, il contenuto del testo definitivo. Inoltre, alla fine dell'articolo, facciamo un utile riepilogo delle nuove aliquote e scadenze del Superbonus introdotte dalla Legge di Bilancio 2023:

ARGOMENTI TRATTATI DAL DECRETO:

1) Proroga edifici unifamiliari – Articolo 01

2) Responsabilità solidale nella cessione, e sottoscrizione BTP con i crediti – Articolo 1

3) Divieto sconto in fattura e cessione con relativi casi di esclusione, e possibilità di ripartizione crediti in 10 anni – Articolo 2

4) Integrazioni CILAS (norma di interpretazione autentica) – Articolo 2-bis

5) Condizioni per la detraibilità delle spese (norma di interpretazione autentica) – Articolo 2-ter

6) Compensazione crediti fiscali – Articolo 2-quater

7) Comunicazione per l'esercizio dell'opzione di cessione del credito e remissione in bonis – Articolo 2-quinquies

8) Riepilogo nuove aliquote e scadenze Superbonus (già introdotte dalla Legge di Bilancio 2023)

1) Proroga edifici unifamiliari – Articolo 01

Proroga il termine per avvalersi della detrazione al 110 per cento al 30 settembre 2023 per gli interventi realizzati da persone fisiche sugli edifici unifamiliari a condizione che, alla data del 30 settembre 2022, siano stati effettuati lavori per almeno il 30 per cento dell'intervento complessivo.

2) Responsabilità solidale nella cessione e sottoscrizione BTP con i crediti – Articolo 1

- Le pubbliche amministrazioni non possono acquistare i crediti.

- La responsabilità solidale dei cessionari viene meno qualora essi siano in possesso di specifica documentazione:

a) titolo edilizio abilitativo, oppure, nel caso di interventi in regime di edilizia libera, dichiarazione in cui sia indicata la data di inizio dei lavori ed attestata la circostanza che gli interventi rientrano tra quelli agevolabili;

b) notifica preliminare dell’avvio dei lavori all’azienda sanitaria locale, o se non è dovuta, dichiarazione che attesti tale circostanza;

c) visura catastale ante operam o storica dell’immobile oggetto degli interventi oppure, nel caso di immobili non ancora censiti, domanda di accatastamento;

d) fatture, ricevute o altri documenti comprovanti le spese sostenute;

e) asseverazioni, quando obbligatorie per legge, dei requisiti tecnici degli interventi e della congruità delle relative spese;

f) nel caso di interventi su parti comuni di edifici condominiali, delibera condominiale di approvazione dei lavori e relativa tabella di ripartizione delle spese tra i condomini;

g) nel caso di interventi di efficienza energetica diversi da quelli di cui all’articolo 119, commi 1 e 2, la documentazione prevista dall’articolo 6, comma 1, lettere a) e c), del decreto del Ministro dello sviluppo economico 6 agosto 2020, recante “Requisiti tecnici per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus”, oppure, nel caso di interventi per i quali uno o più dei predetti documenti non risultino dovuti in base alla normativa vigente, dichiarazione sostitutiva dell’atto di notorietà, che attesti tale circostanza;

h) visto di conformità dei dati relativi alla documentazione che attesti la sussistenza dei presupposti che danno diritto alla detrazione sulle spese sostenute per le opere;

i) un’attestazione, rilasciata dal soggetto che è controparte nella cessione comunicata ai sensi del presente articolo, di avvenuta osservanza degli obblighi di cui agli articoli 35 e 42 del decreto legislativo 21 novembre 2007, n. 231;

i-bis) nel caso di interventi di riduzione del rischio sismico, la documentazione prevista dal decreto del Ministro delle infrastrutture e dei trasporti n. 329 del 6 agosto 2020, recante modifica del decreto del Ministro delle infrastrutture e dei trasporti n. 58 del 28 febbraio 2017;

i-ter) contratto di appalto sottoscritto tra il soggetto che ha realizzato i lavori e il committente.

3) Divieto sconto in fattura e cessione con relative eccezioni e possibilità di ripartizione crediti in 10 anni – Articolo 2

L'articolo 2 comma 1 stabilisce, a partire dal 17 febbraio 2023, il divieto di optare, in luogo della fruizione diretta della detrazione, per un contributo anticipato sotto forma di sconto o per la cessione del credito spettante per alcuni interventi di recupero patrimonio edilizio, efficienza energetica e superbonus, misure antisismiche, manutenzione facciate, installazione di impianti fotovoltaici, colonnine di ricarica e abbattimento delle barriere architettoniche.

La norma, tuttavia, riconosce una serie di condizioni in presenza delle quali non si applica la nuova disciplina e con le modifiche introdotte in sede referente, vengono inoltre esclusi dal divieto alcuni specifici interventi. Si tratta degli interventi effettuati nei comuni dei territori colpiti da eventi sismici verificatisi a far data dal 1° aprile 2009 e in quelli danneggiati dagli eventi meteorologici verificatisi a partire dal 15 settembre 2022 nei territori della Regione Marche, di quelli realizzati dagli IACP, dalle cooperative di abitazione a proprietà indivisa, nonché dalle organizzazioni non lucrative di utilità sociale o dalle organizzazioni di volontariato e di quelli volti al superamento e all'eliminazione di barriere architettoniche (con detrazione al 75 per cento).

Inoltre, la norma riconosce una serie di condizioni in presenza delle quali, ad alcuni interventi già in corso prima del 17 febbraio 2023, non si applica la nuova disciplina:

a) per gli interventi diversi da quelli effettuati dai condomini qualora risulti presentata la comunicazione di inizio lavori asseverata-CILA (lettera a);

b) per gli interventi effettuati dai condomini qualora risulti adottata la delibera assembleare che ha approvato l'esecuzione dei lavori e risulti presentata la CILA (lettera b);

c) per gli interventi comportanti la demolizione e la ricostruzione degli edifici qualora risulti presentata l'istanza per l'acquisizione del titolo abilitativo (lettera c).

4) Integrazioni CILAS (norma di interpretazione autentica) – Articolo 2-bis

L'articolo 2-bis consente di usufruire del superbonus 110 per cento per il 2023 e dell'opzione per la cessione del credito e per lo sconto in fattura in ordine agli interventi per cui è richiesta la presentazione di un progetto in variante alla CILA o al diverso titolo abilitativo previsto in ragione della tipologia di interventi edilizi da eseguire; analogo trattamento è previsto per gli interventi su parti comuni di proprietà condominiale, qualora intervenga una nuova delibera assembleare di approvazione della variante.

5) Condizioni per la detraibilità delle spese (norma di interpretazione autentica) – Articolo 2-ter

L'articolo 2-ter, introdotto in sede referente, reca un insieme di norme di interpretazione autentica - aventi quindi efficacia retroattiva - volte a chiarire che:

- per gli interventi diversi dal superbonus, la liquidazione dei lavori in base a stati di avanzamento costituisce una mera facoltà, non un obbligo;

- l'indicazione delle spese sostenute per il rilascio del visto di conformità, nel computo metrico e nelle asseverazioni di congruità delle spese, costituisce una mera facoltà e non un obbligo, al fine di fruire della detrazione delle medesime spese;

- il contribuente può avvalersi della cd. remissione in bonis, con riferimento all'obbligo di presentazione dell'asseverazione di efficacia degli interventi per la riduzione del rischio sismico, per fruire del sismabonus e del superbonus;

- i requisiti richiesti alle imprese per l'esecuzione di lavori oltre la soglia di 516.000 euro – valevoli ai fini della fruizione del cd. superbonus – possono essere soddisfatti, per i contratti di appalto e subappalto conclusi dal 21 maggio al 31 dicembre 2022, entro la data del 1° gennaio 2023; che la soglia predetta è calcolata avendo riguardo al singolo contratto; che tali requisiti non abbiano rilevanza, con riferimento agli incentivi concernenti le spese per l'acquisto delle unità immobiliari.

6) Compensazione crediti fiscali – Articolo 2-quater

La norma in esame, nello specifico, chiarisce come vada interpretato l'articolo 17, comma 1, primo periodo, del decreto legislativo 9 luglio 1997, n. 241, in materia di compensazione. La disposizione si interpreta nel senso che la compensazione ivi prevista può avvenire, nel rispetto delle disposizioni vigenti, anche tra debiti e crediti nei confronti di enti impositori diversi, specificando che la disposizione si applica anche ai crediti di cui all'articolo 121 dell'articolo n. 34 del 2020 (per una descrizione degli interventi si veda l'articolo 2).

7) Comunicazione per l'esercizio dell'opzione di cessione del credito e remissione in bonis – Articolo 2-quinquies

L'articolo 2-quinquies, inserito in sede referente, intende rimettere in bonis i contribuenti rispetto al termine, attualmente fissato al 31 marzo 2023, ai sensi dell'articolo 3, comma 3-octies del decreto-legge n. 198 del 2022, per l'invio della comunicazione all'Agenzia delle entrate dell'esercizio delle opzioni alternative alla detrazione fiscale (sconto in fattura e cessione del credito) prevista per le spese sostenute nel 2022 per le rate residue non fruite delle detrazioni riferite alle spese sostenute nel 2020 e 2021 per gli interventi edilizi, nell'ipotesi in cui il contratto di cessione non sia stato concluso alla predetta data del 31 marzo 2023.

Il beneficiario della detrazione, secondo la norma in esame, può effettuare detta comunicazione anche tardivamente, con le modalità e i termini per la cd. remissione in bonis (di cui all'articolo 2, comma 1, del decreto-legge 2 marzo 2012), se il soggetto cessionario è una banca, un intermediario finanziario iscritto all'albo, una società appartenente a un gruppo bancario o un'impresa di assicurazione autorizzata ad operare in Italia.

8) Riepilogo nuove aliquote e scadenze Superbonus (già introdotte dalla Legge di Bilancio 2023)

Di seguito si illustrano le novità introdotte divise in base alle seguenti tipologie di soggetti ed edifici:

1) Condomìni

2) Edifici composti da 2 a 4 unità di proprietà unica, ONLUS, organizzazioni di volontariato e associazioni di promozione sociale

3) Case popolari (IACP) e cooperative

4) Edifici situati nei comuni colpiti da sisma dal 1° aprile 2009

5) Unifamiliari e funzionalmente indipendenti

-----------------------------------------

1) Condomìni:

- detrazione ancora al 110% per le

spese effettuate nel 2023, per quelli che hanno approvato l'esecuzione dei

lavori tra il 19/11/2022 e il 24/11/2022 e presentato la Cilas entro il

25/11/2022;

- detrazione ancora al 110% per le spese

effettuate nel 2023, per quelli che hanno approvato l'esecuzione dei lavori

entro il 18/11/2022, e presentato la Cilas entro il 31/12/2022.

Attenzione: in entrambe questi due casi, l'amministratore di condomìnio o

qualora non vi fosse obbligo di nomina dell'amministratore, il condòmino che ha

presieduto l'assemblea, dovrà attestare con apposita dichiarazione sostitutiva

dell’atto di notorietà che la delibera assembleare dell'esecuzione dei lavori

sia avvenuta entro le rispettive date.

Nei casi di demolizione e ricostruzione, il titolo abilitativo per il beneficio

ancora al 110% per le spese effettuate nel 2023, può e deve essere stato

presentato entro il 31/12/2022.

Nei casi non rientranti nelle condizioni sopra esposte, il Superbonus

"scende" ad una aliquota di detrazione del 90% per le spese sostenute

dai condomìni entro il 31/12/2023, del 70% fino al 31/12/2024, del 65% fino al

31/12/2025.

-----------------------------------------

2) Edifici composti da 2 a 4 unità di

proprietà unica, ONLUS, organizzazioni di volontariato e associazioni di

promozione sociale:

detrazione ancora al 110% per le spese effettuate nel 2023, per quelli che

hanno presentato la Cilas entro il 25/11/2022.

Nei casi non rientranti nella condizione sopra esposta, il Superbonus

"scende" ad una aliquota di detrazione del 90% per le spese sostenute

dai soggetti in questione entro il 31/12/2023, del 70% fino al 31/12/2024, del

65% fino al 31/12/2025.

Fanno eccezione le Onlus che svolgono attività di prestazione di servizi

socio-sanitari, alle condizioni di cui al comma 10-bis, dell'art.119, del

Decreto 34/2020, per le quali il beneficio rimane al 110% fino al 31/12/2025.

-----------------------------------------

3) Case popolari (IACP) e cooperative:

confermata detrazione al 110% per spese sostenute entro il 30/06/2023, ed anche

per quelle sostenute entro il 31/12/2023 a condizione che alla data del

30/06/2023 siano stati effettuati lavori per almeno il 60% dell’intervento

complessivo.

-----------------------------------------

4) Edifici situati nei comuni colpiti da

sisma dal 1° aprile 2009:

per gli interventi

effettuati nei comuni dei territori colpiti da eventi sismici verificatisi a

far data dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, il

Superbonus è confermato con aliquota di detrazione al 110%, per le spese

sostenute entro il 31/12/2025.

-----------------------------------------

5) Unifamiliari e funzionalmente

indipendenti:

- confermata proroga 110% per spese

sostenute entro il 30/09/2023, a condizione che alla data del 30/09/2022 siano

stati effettuati lavori per almeno il 30% dell’intervento complessivo.

- per gli interventi avviati a

partire dal 01/01/2023, la detrazione per le unifamiliari spetta nella misura

del 90% anche per le spese sostenute entro il 31/12/2023, a condizione che il

contribuente sia titolare di diritto di proprietà o di diritto reale di

godimento sull’unità immobiliare (proprietà o nuda proprietà, usufrutto, uso,

abitazione o superficie), che l’unità immobiliare sia adibita ad abitazione

principale e che il contribuente abbia un reddito di riferimento non superiore

a 15.000 euro ("quoziente familiare", NON si tratta di Isee).

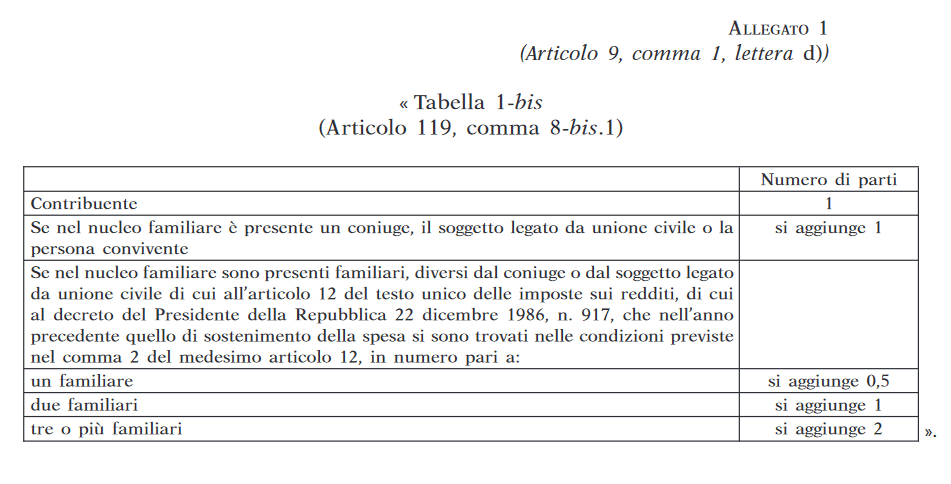

Il reddito di riferimento è calcolato dividendo la somma dei redditi

complessivi posseduti, nell’anno precedente quello di sostenimento della spesa,

dal contribuente, dal coniuge del contribuente, dal soggetto legato da unione

civile o convivente se presente nel suo nucleo familiare, e dai familiari,

diversi dal coniuge o dal soggetto legato da unione civile, presenti nel suo

nucleo familiare, che nell’anno precedente quello di sostenimento della spesa

si sono trovati nelle condizioni previste nel comma 2 dell'articolo 12 del

decreto 22 dicembre 1986, n. 917 , per un numero di parti determinato secondo

la Tabella allegata al decreto: